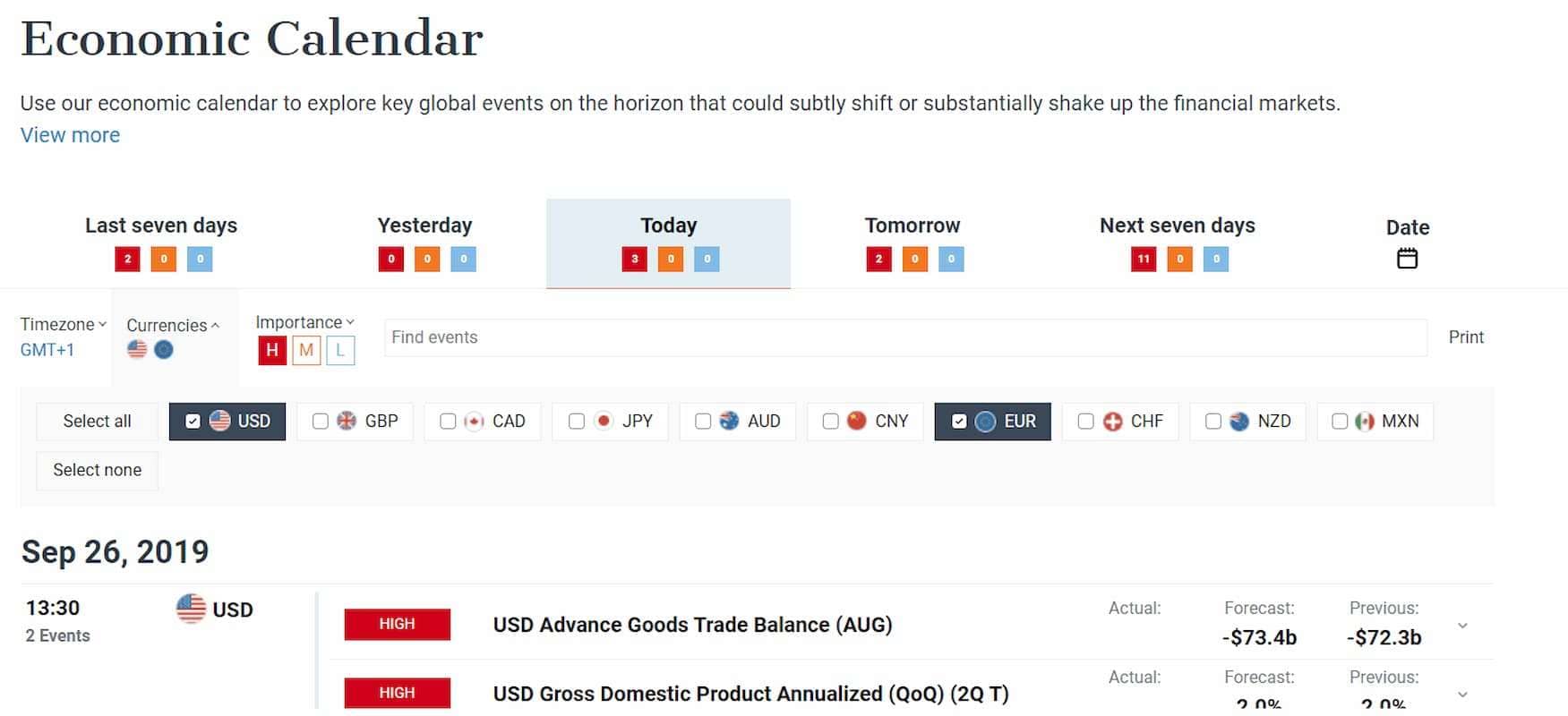

Для поиска, в зависимости от выбранного трейдером метода, понадобятся разные индикаторы. Опытные трейдеры пользуются большим спектром инструментов для анализа ситуации на биржах. Но не каждый из них смог доказать свою высокую эффективность, из-за чего стал применяться все реже и реже.

Осцилляторы выступают в качестве верных спутников цены и двигаются за ней. Если цена увеличивается, начинают расти столбцы MACD, если же цена идет на снижение, опускаются и столбцы (объемы покупок торгуемой акции). Однако, бывают такие моменты, когда на графике цена достигает нового максимума, а значение осцилляторов при этом, напротив, начинает снижаться.

Их уверенное преодоление и характеризует дальнейшее поведение рынка в краткосрочный и долгосрочный период. Конвергенцию по-другому называют бычьей дивергенцией, по причине дивергенция форекс зеркального отражения классической. На нисходящем тренде происходит схождение сигнала индикатора и хода цены, после чего идет точная команда трейдинга на покупку актива.

Что Такое Дивергенция И Как Ее Использовать В Торговле

Она является незаменимым сигналом для открытия ордера на самой вершине или дне. В отличие от классических, они являются признаком продолжения тренда. Подобные ситуации полезны для любителей трендовой торговли, а также, для фильтрации ложных сигналов разворота рынка.

Если цена достигает более высокого максимума, осциллятор также должен показывать более высокий максимум. Если цена делает более низкий минимум, осциллятор также должен показывать более низкий минимум. Анализ дивергенции является очень полезным в прогнозировании будущего движения цены на основании текущих показаний индикаторов.

Используемые Индикаторы:

Именно такую ситуацию мы и называем дивергенцией в трейдинге. Аналогичным образом ведётся торговля и на медвежьей дивергенции. На нижеприведённом рисунке вы можете видеть два последовательно восходящих максимума цены, которым соответствуют два максимума на графике осциллятора. При этом отчётливо видно, что осциллятор рисует эти максимумы один ниже другого. Это вполне определённо говорит о том, что восходящий ценовой тренд исчерпал все свои силы и наступает его завершение.

Свечи в данном случае закрываются в пределах диапазона предыдущих свечей, а тени часто оказываются большего размера. Дивергенция в акциях отражает расхождение движение цены с показаниями технических индикаторов. Например, цена продолжает расти и обновляет локальные максимумы, а индикатор, наоборот, начинает падать и показывает более низкие значения. С помощью дивергенции трейдеры могут определить оптимальные точки для открытия сделок. Для определения дивергенции одну линию необходимо провести по максимумам или минимумам свечного графика, а другую – по экстремальным точкам линии индикатора или его гистограммы. Самая важная дивергенция – классическая – на восходящем тренде она является медвежьей и происходит когда новые максимумы цены не подтверждаются осциллятором.

Дивергенция бинарных опционов не работает на малых периодах − если между сигналом и последним max/min небольшой промежуток, оптимальная точка входа уже в прошлом. Всегда необходим дополнительный анализ периода возникновения сигнала и рыночных объемов. Правильное определение типа и понимание структуры дивергенции позволяет избежать ложных сигналов и открыть опцион правильно. Идентификация такой схемы требует опыта и постоянного мониторинга движения актива, встречается редко. На бычьем (восходящем) тренде возникает, когда новый локальный min выше предыдущего и одновременно индикатор обновляет уровень «дна». Для медвежьего (нисходящего) тренда должны присутствовать противоположные условия.

Бычья Дивергенция

Попробуйте следовать данному алгоритму, усовершенствовать стратегию. Протестируйте своими руками, без риска и без регистрации в терминале LiteFinance с новыми настройками и другими осцилляторами, например с АО. Этот сигнал зеркален предыдущему и также говорит о продолжении тренда, только восходящего. Стратегию с использованием скрытой дивергенции и осциллятора OsMa рекомендую посмотреть в этом видео.

Почему то так повелось, что в техническом анализе оба этих понятия (казалось бы, противоположных) часто объединяют одним словом — дивергенция. Как видно, макди показывал сигналы на продажу, но рост продолжился, сигнал был ложный. Чтобы получить максимальную прибыль от использования конвергенции, стоит ознакомиться с основными правилами торговли.

Стратегия Торговли С Использованием Классической Дивергенции

А теперь, мне кажется, будет очень уместным рассказать о примерах дивергенции каждого из выше представленных видов. Бычьей дивергенцией мы будем называть дивергенцию, после появления которой, велика вероятность роста цены (сигнал к покупке). Медвежьей дивергенцией мы называем дивергенцию предшествующую вероятному падению цены (сигнал к продаже). Обратите внимание, я употребил слово «вероятность» и в том и в другом случае, ибо 100% гарантии эти сигналы (как впрочем, и любые другие сигналы технического анализа) не дают. В случае скрытой бычьей дивергенции технический индикатор движется вниз, а ценовые циклы достигают более высоких минимумов.

На картинке видно, что в этом случае новый минимум цены ниже предыдущего, а новый минимум индикатора выше предыдущего. Скрытая медвежья дивергенция возникает, когда во время трендового движения вниз максимумы на графике цены снижаются, а максимумы значений индикатора повышаются. Стратегия по ценовым максимумам и минимумам, представляет в себе грамотную торговлю по тренду, опираясь лишь на одно самое важное условия. Торговля по стратегии «Ценовые максимумы и минимумы» осуществляется без индикаторов – трейдеру нужно уметь анализировать свечной график и своевременно открывать сделки. В течении торговой сессии тренд множество раз разворачивается в обоих направлениях, а значит, научившись находить хороший тренд, можно получить неплохую прибыль. Основная функция RSI заключается в выявлении ценовых условий перекупленности и перепроданности, которые сами по себе являются сигналами к входу и выходу с рынка.

- В работе с дивергенцией нужно сосредотачиваться на действующей структуре рынка.

- Если вы еще не знакомы индикатором “Полосы Боллинджера”, то обязательно прочтите статью “Индикатор полосы Боллинджера Форекс“.

- Важная особенность индикатора AO – сигнал пересечения нулевого уровня.

- Коснемся ошибок, которые часто допускают трейдеры в попытке найти дивергенцию/конвергенцию и совершить сделку по этому паттерну.

- Нельзя сказать однозначно, какой из них самый сильный или слабый.

- В зависимости своего типа, дивергенция может указывать как на разворот, так и на продолжение тренда.

Конвергенция – антипод дивергенции – произошло от слова convergo – сближаю. Таким образом, под конвергенцией понимается частный случай дивера, когда вектора графика цены и индикатора сближаются. На графике выше изображен правильный анализ отклонений. Максимумы индикатора совпадают с максимумами двойной вершины.

Сочетание этих дополнительных фильтров с расхождением показаний графиков будет эффективным сигналом стратегии торговли. Возьмем конкретную ситуацию на графике мт5 валютного рынка. Образование надежного сигнала в шорт произошло от трех индикаторов MACD, Stochastic и RSI. Для выявления дивергенции используются осцилляторы, которые находятся в подвале терминала метатрейдер. Рассмотрим популярные стандартные индикаторы трейдинга, которые есть в каждом торговом терминале, для определения расхождения.

RSI, который анализирует силу свечей, подтверждает это дивергенцией. Скрытая дивергенция имеет место, когда цена делает более высокий минимум, но осциллятор показывает при этом более низкий минимум. В восходящем тренде скрытая дивергенция возникает, когда цена достигает более низкого минимума, а осциллятор показывает более низкий минимум.